【新唐人北京时间2024年11月24日讯】我们列出影响许多人的4个关键类别,以及人们在未来几年必须做出的决策。美国新政府明年1月掌握权力,许多事情肯定会发生变化,但我们不会深入探讨这些变化,除非看到更具体的细节和切实可行的提案。今天,我们将只关注以下4个值得关注的个人理财趋势。

一、通胀

消费者物价指数(CPI)涵盖了广泛的消费品和服务,其中有些价格的波动幅度较大。例如,住房成本(租金和业主等效租金)上涨了4.9%。交通服务的涨幅更大,达到8.5%。好消息是,与去年相比,油价下降了15.3%,二手车价格降低了5.1%。

9月份CPI上涨了2.4%,这是自2021年2月以来的最小变动。不过,剔除波动较大的食品和能源成本后的核心CPI仍在3.3%的高位徘徊,随着我们逐步接近美联储2%的通胀目标,下行趋势正在改善。

大多数经济学家认为美国能避免衰退。今年9月,美联储四年来首次大幅下调了联邦基金短期利率。11月7日,美联储主席杰罗姆‧鲍威尔(Jerome Powell)宣布再次降息25个基点。

尽管通胀指标有所缓解,但美国经济中商品和服务的价格居高不下,仍然给个人、企业和政策制定者带来了负担。自2021年初价格开始飙升以来,食品通胀已经飙升了22%。

二、房贷利率

在2023年2月接近6%之后,抵押贷款利率不断上升。住房抵押贷款机构房地美(Freddie Mac)的报告称,10月底,30年期固定利率抵押贷款的平均利率达到6.54%。自大选以来,包括抵押贷款在内的长期利率一直在上升。美国30年期抵押贷款平均利率连续第六周上升,回到了7月初以来的最高水平。根据房地美的数据,利率从上周的6.72%上升至6.79%,尽管仍低于一年前的7.5%的平均水平;然而,按照目前的趋势,我们很快就会看到7%的利率。

利率上升的理由是人们再次担忧美国可能面临经济衰退﹐这种观点与大多数经济学家的观点不一致,因为正如我们之前提到的,经济数据表明经济持续走强。究竟是长期债券投资者是对的,还是大多数经济学家是对的,只有时间才能给出答案。

联邦基金利率是一种短期利率,能直接影响其它短期贷款利率。但长期利率,如10年期美国国债利率和抵押贷款利率,并不直接受美联储利率政策的控制。如果10年期国债利率上升是因为投资者认为存在风险,那么这一利率就会更直接地与抵押贷款利率挂钩,并对其产生影响。

两年多来,抵押贷款利率一直居高不下,再加上高企的房价,如今房主的平均年龄是56岁也就不足为奇了。然而,对于渴望拥有自己住房的Z世代年轻人来说,是不幸的困境,他们发现如今的房产对他们来说遥不可及。

三、2025年的社会安全福利

社会保障局(SSA)的计算表明,2025年生活成本调整(COLA)将增长2.5%。这意味着,超过7,200万领取社会保障福利的美国人,从2025年1月起,他们每月福利支票平均增加50美元。

社会保障局根据城镇工薪阶层的CPI计算年度调整。然而,根据人们居住的地方和消费方式,这一调整可能会勉强够用,也可能远低于个人体验到的价格上涨。

四、国税局:税率和标准扣除额

对于2025纳税年度,新的国税局税级将单身纳税人(以及单独报税的已婚夫妇)的标准扣除额提高至15,000美元,家庭户主的标准扣除额为22,500美元,联合报税的已婚夫妇的标准扣除额为30,000美元。这些变化主要是为了更新税法,跟上通胀的步伐。请注意,这些变化不会影响人们2025年初提交的2024年的纳税申报,这些新的上限将适用于2026年初提交的2025年收入报税表。

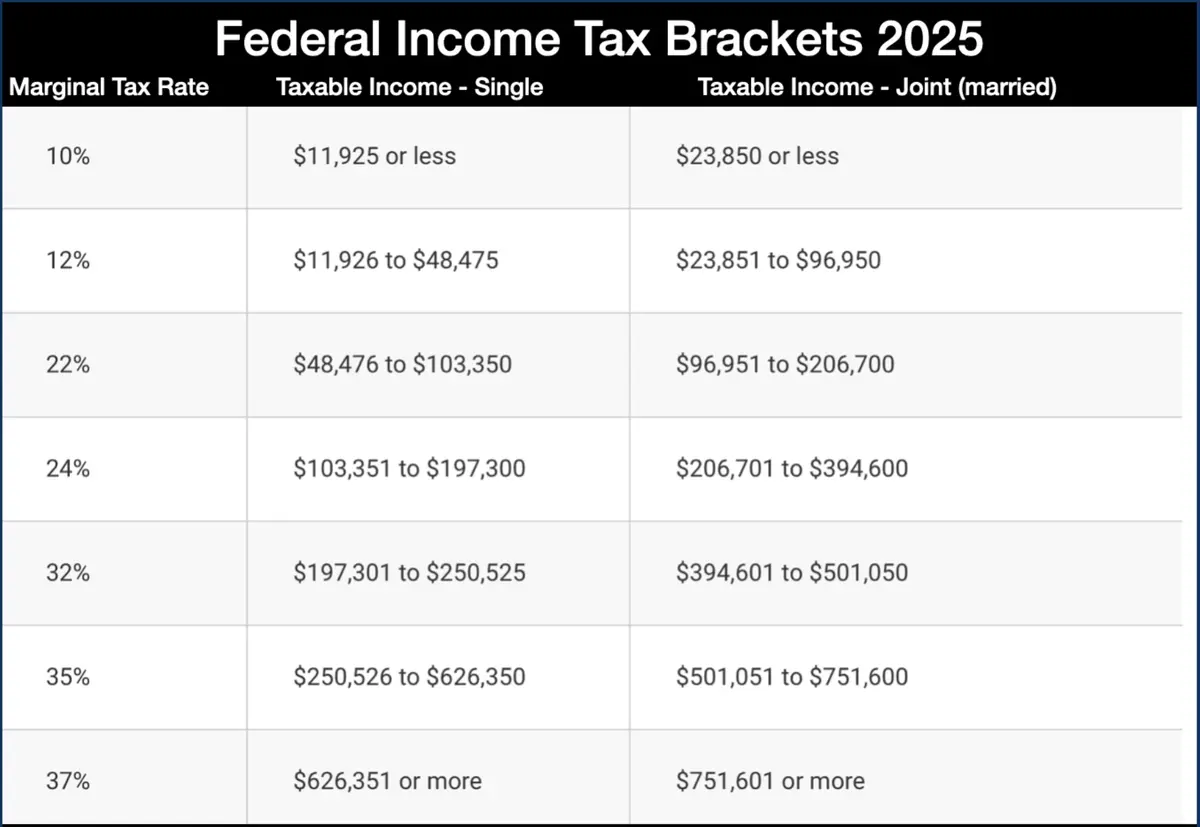

以下是2025年新的联邦个人所得税率:

总结

虽然这四个个人理财类别涉及到你想要了解的变化,随着新一届政府和国会在一月份的上任,还会有许多其它变化。

2025年,我们可以预期进口商品的价格上涨,这是新关税的结果,还会看到小费和社会保障税的取消,以及许多旨在简化政府运作并提高效率的变化。

原文:Four Personal Finance Trends to Watch刊登于英文《大纪元时报》。

《大纪元时报》版权所有© 2024。本文仅代表作者的观点和主张,内容仅作一般资讯参考用,没有任何推荐或招揽之用意。大纪元不提供投资、税务、法律、财务规划、房地产规划或其它个人理财的建议。大纪元不担保文章内容的准确性或时效性。

(转自大纪元/责任编辑:叶萍)